采写/归去来

编辑/万天南

最近,快手本地生活在“团购”页面,上线了独立的“外卖”入口。

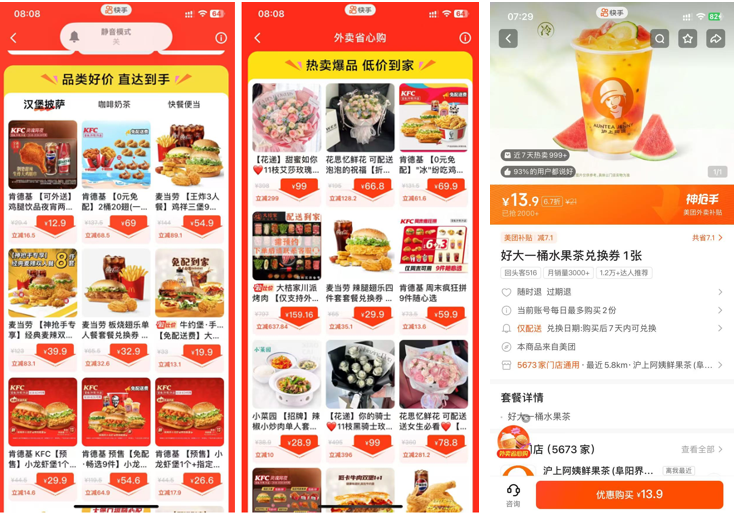

来自安徽省界首市的快手用户张磊(化名)在快手外卖点单了瑞幸咖啡,下单路径历经8步:1)打开快手APP →2)点击同城“团购优惠”→3)选择“外卖”→4)找到瑞幸咖啡→5)下单生成兑换码→6)跳转至美团APP/小程序 →7)系统自动核销兑换码→8)完成支付后等待美团骑手配送。

图源:快手APP、美团小程序

整个快手外卖闭环中,用户不仅需从快手到美团跨平台操作,且相比美团/饿了么“选店→下单→支付→等待配送”的点单方式,还额外增加了核销步骤。

而且,快手外卖品类仅限汉堡披萨、咖啡奶茶、快餐便当(餐饮类)及鲜花(非餐饮类),商家以瑞幸、肯德基、麦当劳、茶百道等区区几家大型连锁餐饮为主,且上架产品极少——沪上阿姨仅有“好大一桶茶”,茶百道仅有“阳光青提冰奶”。

繁琐的流程,隐蔽的入口,稀落的商家,让张磊很失望。

图源:快手APP

快手方面表示,当前快手“外卖”业务以与第三方合作共建为主,平台集中推介优质餐饮商品,后续将覆盖更多商家及品类。

“擦边”的快手,与其说其是“入局外卖”,不如说是“流量买卖”。

一

快手卖流量,美团提单量

高盛预测,到2030年中国外卖和即时零售市场规模分别达2.4万亿元、1.5万亿元,年复合增长率分别为9%、18%。

外卖逐渐成为大厂的标配。

快手与美团的合作模式也早有端倪。

从2021年的初步联手,到2024年官宣未来三年拓展至“百城万店”的目标,背后藏着快手“不敢亏”的谨慎与美团“想脱战”的交集。

快手入局外卖始终聚焦轻资产模式,从未涉足全链路履约的重资产模式。

2023年底,其外卖业务由商家提供履约服务。彼时,用户只能在“团购优惠”里搜索“外卖”等关键词,才会跳出外卖商品,平台甚至未设置专门的外卖入口。直到2024年3月,商家售卖的团购套餐里,才新增“仅支持外送”标签,并推出“外卖到家”服务。商家也从起初的肯德基、海底捞,扩展到小龙虾、烤肉等更多品类。

快手外卖的保守也不难理解:高盛预计,2025年7月—2026年6月,阿里、京东的配送相关损失将达到410亿元、260亿元,美团的息税折旧摊销前利润(EBITDA)将同期下降250亿元。第二季度,京东高额补贴外卖,带动新业务板块亏损额飙升到了惊人的147.77亿元。

粗略一算,阿里、京东、美团的外卖相关亏损/利润下滑额度,远超2024年全年快手经调整净利润177亿元,快手“投不起”也“亏不起”。

而美团牵手向快手,则是为了应对阿里的来势汹汹。

来自成都的外卖代运营负责人刘峰告诉《财经故事荟》,“淘宝闪购通过线上线下密集投流以及大额活动补贴——新人立减22元(商家承担8元)等,涨得很猛。在成都,部分商家的饿了么订单反超美团了。”

例如,刘峰所在机构服务的某米线商家,7月份在饿了么订单从日均几十单飙升至200多单,同期美团订单却从日均300多单下滑至100多单。

不止成都。据晚点LatePost报道,从8月7日到9日,淘宝闪购的日订单量连续三天冲破1亿大关。其中,8月8日与9日成为关键节点,淘宝闪购在这两天的日订单量份额首次超过美团。

对此,接近美团的券商分析师认为,美团外卖如今已经放弃在单量上和阿里硬刚,转而更看重客单均价,GMV、骑手履约和用户体验等指标。美团极其精于算账,追求投产比最大化,这与阿里擅长“大军团作战”、集中资源抢占市场不同。

相比之下,出海的钱更好赚。《泰晤士报》报道称,2024年英国Deliveroo在英国和爱尔兰市场利润率达6.1%,2025年Q1阿联酋Talabat利润率6.7%。作为对比,摩根大通报告显示,美团外卖利润率仅约2.8%,海外市场的肥美可见一斑。

当下,美团被动卷入本土战事,与快手合作的核心诉求是借力后者的流量入口撬动更多订单,依托自身成熟履约能力降低单独作战的补贴成本,尽量在减少大额补贴战的前提下,可以稳住基本盘。

毕竟,快手不乏“流量底气”。截至2025年Q1,快手日活达4.08亿,其中新线城市用户占比超62%,为其本地生活服务,甚至外卖业务提供了天然的流量池。

“流量”+“供应链”的轻重互补,使得双方能够专注于各自的核心竞争力。

多年来,国内各大厂商明知外卖业务会带来亏损,却仍争相涉足,核心在于外卖的“相对刚需+高频”的属性:既能有效带动平台日活,更能通过交叉的销售方式,反哺整体业务。

该逻辑同样适用于快手,快手收入本质围绕“流量变现”展开,而流量的核心支撑是活跃用户规模。布局外卖业务,不仅能为其流量变现筑牢基础,更能形成“AI保增长、外卖扩流量”的协同格局。

图源:快手财报

二

本地生活“拖后腿”,基础薄弱难撑外卖

快手与美团的合作构想看起来很美好,但能否达到预期仍存疑。

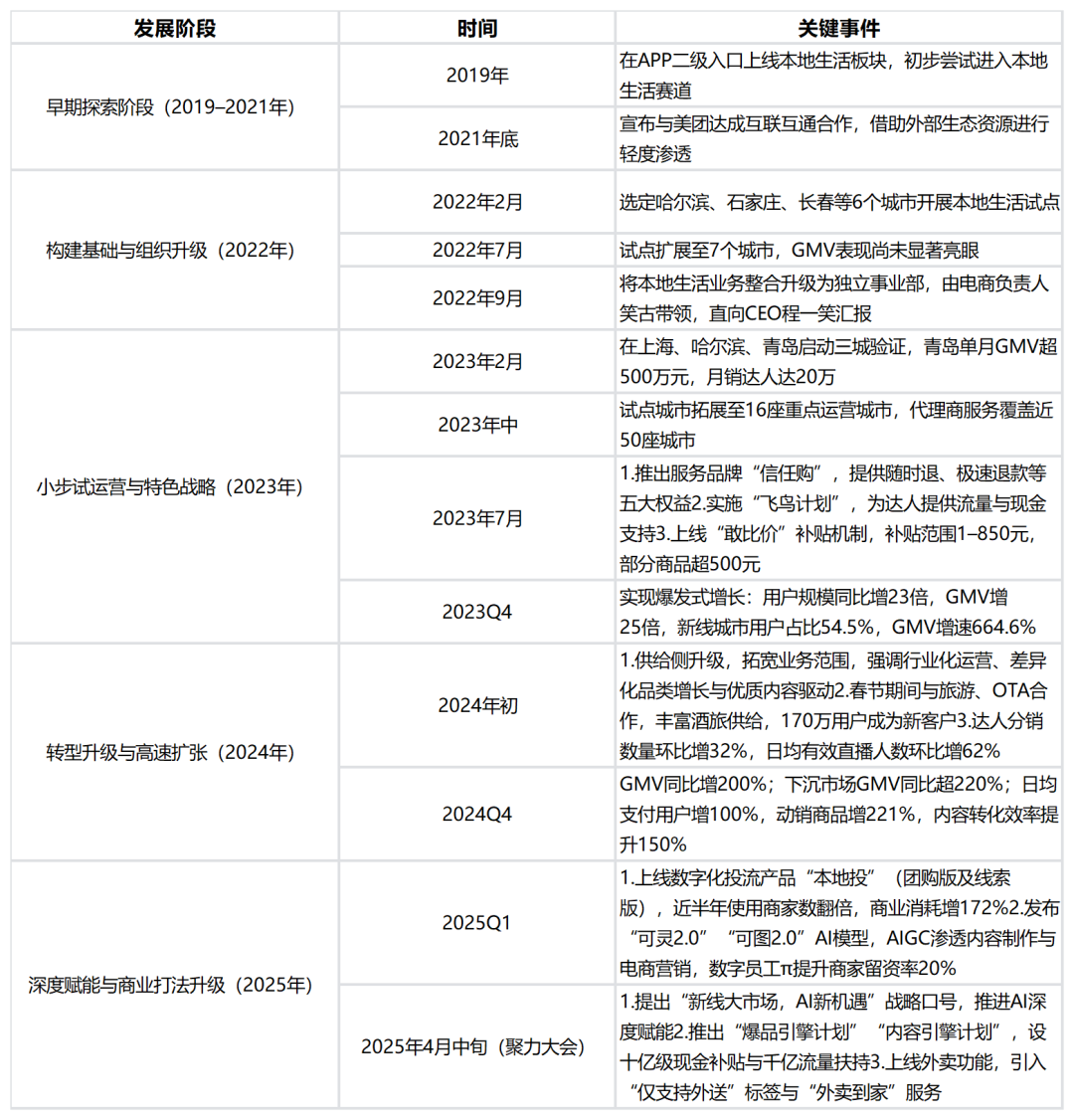

快手外卖并非“从零起步”,而是建立在本地生活业务的基础上。围绕本地生活业务,快手外卖历经五个阶段:早期探索阶段(2019–2021年)、构建基础与组织升级阶段(2022年)、小步试运营与特色战略阶段(2023年)、转型升级与高速扩张阶段(2024年)、深度赋能与商业打法升级阶段(2025年)。

快手创始人兼CEO程一笑曾表示,“本地生活业务作为优质的内容供给,不仅贡献GMV,还能更好地满足用户需求,为平台贡献用户价值,提升用户粘性,是我们非常看重的新业务之一。”

不过,快手的本地生活业务,比起来老对手抖音,也有点“不太能打”。

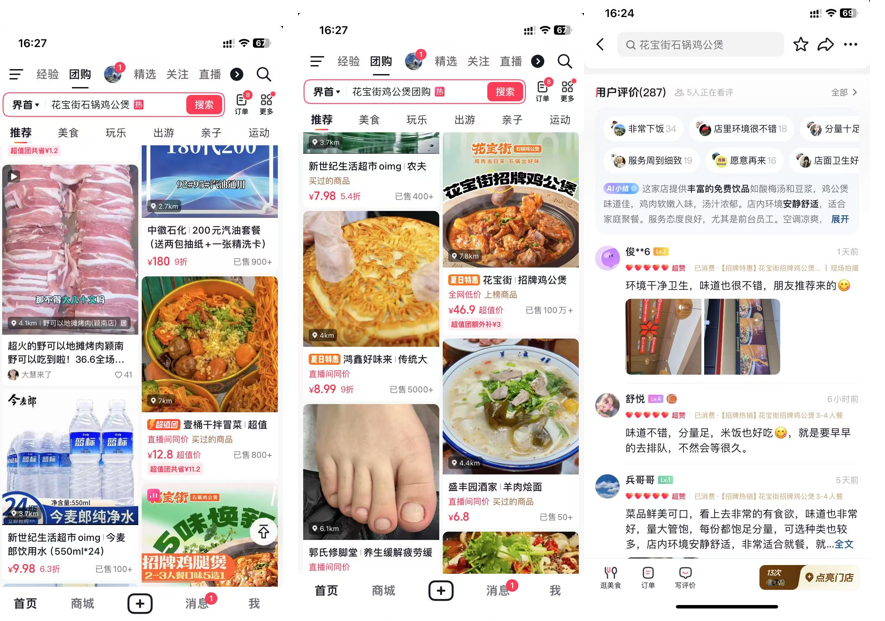

据张磊调研发现,在安徽界首,快手团购存在“中小商家缺少”和“用户习惯尚未养成”的两大硬伤。一方面,与抖音团购渗透到当地餐饮、加油站、超市、鞋服、生活服务等多元场景不同的是,当地快手团购仍以大型连锁餐饮商家为主,中小餐饮商家数量有限。

图源:抖音APP

另一方面,当地消费者到店后,常会主动询问商家“是否有抖音团购”,或直接出示抖音团购券要求核销,甚至有的商家会在门店海报、收银台显眼处标注“本店抖音团购价XX元”。

相比之下,很少有消费者主动询问快手团购信息,商家也极少标注快手优惠——这种认知度和使用习惯的差距,直接导致当地快手团购的评论数量寥寥。

图源:快手APP

近两年,作为上市公司的快手,其本地生活业务始终只谈“增速”,从没有公布过具体的 GMV。在财报里,本地生活业务隶属于快手“电商在内的其他服务”,2024年该板块营收为174.18亿元,营收占比仅有13.7%,

在外卖运营服务商刘峰看来,快手本地生活布局暴露出的短板,在平台→服务商→商家→用户的外卖链条中,对其外卖业务将构成多重潜在影响:

●平台侧:快手地推能力薄弱,意味着若想靠服务商拓展中小商家,前期需承担高额的佣金成本。例如,京东外卖起盘阶段,曾给到服务商120元/户-170元/户的高佣金激励。若按照京东外卖2025年计划覆盖10万中小商家计算,仅佣金成本就需1.2亿-1.7亿元。

●服务商侧:若订单量不足、佣金体系不合理,就会失去积极性并退出,影响快手外卖城市覆盖率和中小商家数量。例如,美团采用“直营+服务商”混合模式的背后,正是为应对国内中小餐饮商家数量庞大,不同地区营商环境、消费习惯、运营成本存在明显差异的问题。

●商家侧:美团、京东、抖音商家高渗透分别建立在履约能力、低佣金、内容流量价值的基础上。当前主流外卖平台已基本满足商家“配送+流量”需求,快手外卖尚未明确差异化定位,对商家吸引力有限。

●用户侧:一方面,用户一旦使用习惯养成后,平台需持续大额补贴才能撬动用户迁移,成本居高不下。另一方面,若快手外卖未来在供给侧无法形成优势,用户仍选择回归主流外卖平台。

此外,快手外卖面临和抖音外卖相似的两大难题:一是履约能力过度依赖第三方。这种短板在订单高峰,极端天气等关键场景下会被无限放大。尤其恶劣天气场景,平台连自身订单的配送都需额外投入,更别提将有限的运力倾斜给合作方了。

另一方面,真实的外卖场景高度复杂、突发状况较多,对平台搭建后台能力要求较高。比如,商家正常出单、餐品无误,仅因用户地址错误导致配送超时,此前抖音外卖后台仍以“保障用户体验”为由要求商家退款。

快手电商此前依赖有赞提供服务,靠外援而非内生,让刘峰对快手能否搭建出可靠的外卖后台有点怀疑。

一旦“订单量不足→服务商流失→城市覆盖缩水→商家持观望态度→用户体验变差→订单量持续下滑”的负向循环开始运转,加之履约能力存在短板、后台服务跟不上需求,快手外卖很可能陷入“越推进,阻力越大”的困境。

后发入局的快手外卖,解决不好上述难题,则赶超无望。

三

快手的“轻”,如何做好外卖的“重”?

相较于外部竞争压力,快手外卖面临的最大难题,源于其自身轻资产基因与外卖重运营属性的天然矛盾。

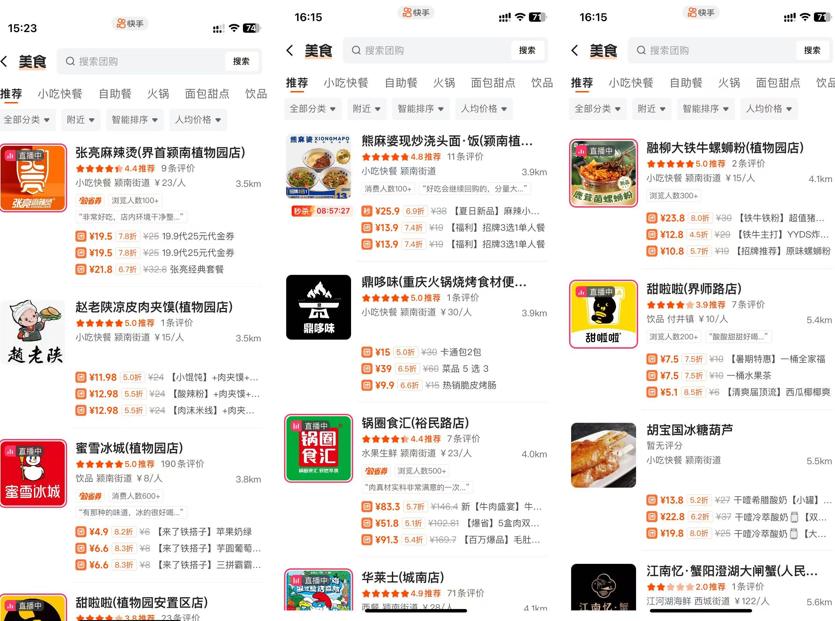

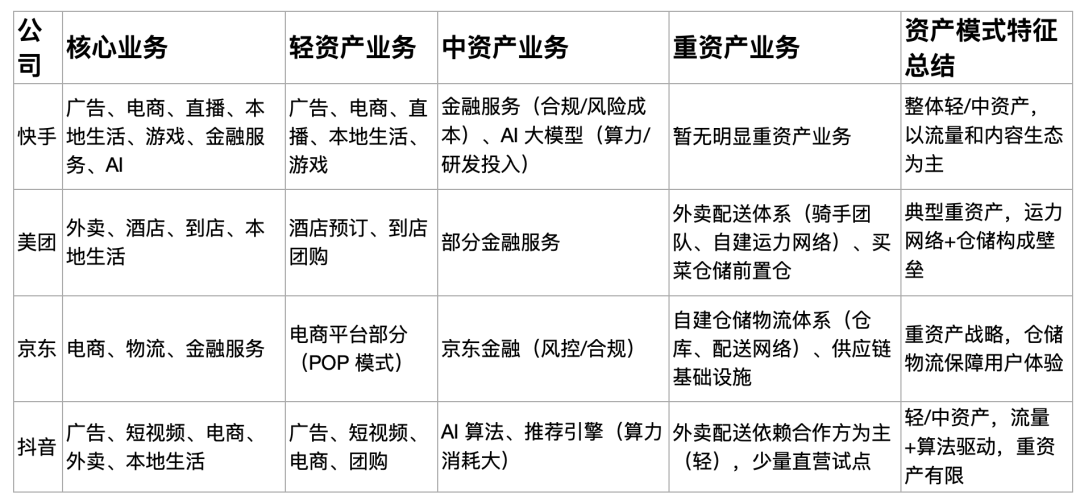

快手自成立以来,主要业务(广告、电商、直播、本地生活、游戏、金融服务、AI)均为平台型/应用型业务,以流量撮合、技术赋能和生态合作为核心,走的是轻/中资产模式。而外卖行业的本质是“重运营”,需深度介入供应链与履约,二者在模式底层存在根本差异:

图源:基于公开信息整理

一方面,重资产运营的“长期主义”要求与自身流量平台“快周转”基因之间的根本性差异。

从行业规律看,全球外卖平台需经历多轮高额补贴、长期运力建设(自建或深度绑定配送团队),才能逐步实现规模效应并摊薄成本,盈利周期普遍长达8~15年,且高度依赖母体资金持续输血。

图源:基于公开信息整理

与之形成鲜明对比的是,快手核心业务(直播、广告、电商)均依托流量实现“快进快出”的变现——流量转化为用户付费、广告收入的链路短,且KPI考核更侧重短期增长(如用户数、GMV、营收增速)。在这种文化下,快手不仅在本地生活遭遇瓶颈,更难以支撑其外卖业务所需的“长期亏损换市场”的耐心。

另一方面,快手也缺乏大规模线下运营、供应链管理、地推团队的人才储备。

轻资产运营模式下,快手的核心在于“流量”,人性博弈相对简单。而重资产的外卖模式,因涉及链条长、资金沉淀大、角色众多,人性的复杂性和逐利性更会被无限放大:

●平台VS投资人:投资人要求平台盈利与现金流改善,进而带动股价上涨。外卖大战开始后,阿里京东美团股价都在下行调整。

●平台内容部门VS本地生活部门:内容部门要求优先流量变现,但本地生活要求长期流量倾斜,进而带动外卖订单量增长。内部资源的冲突,直接影响快手外卖业务拿到的资源和资金支持。

●平台VS服务商:此前,抖音外卖将盈利的城市从“服务商模式” 改为“直营模式”,引发大量服务商不满并退出。抖音的前车之鉴,可能会导致服务商要求快手外卖需支付更高佣金才会入场;而平台担心服务商控盘商家、坐地起价。双方博弈,影响快手外卖商家拓展与城市覆盖速度。

●服务商VS商家:商家要求佣金低、流量多且高订单,但服务商要求高分成和高运营费用。若平台补贴减少,服务商很有可能将成本转嫁给商家。双方博弈,让快手外卖商家入驻意愿低,供给侧难以丰富,进一步影响用户体验。

●商家VS用户:用户希望平台大额补贴继续维系,但平台通过大额补贴拉来的用户,存在大量“薅羊毛”用户,这导致商家不仅难以留存优质用户,还很容易因订单利润低、竞争压力大而陷入价格战困境。双方博弈,影响快手外卖供需侧黏性的建立,形成“补贴依赖-无补贴流失”的恶性循环。

上述多维度的复杂博弈,远比快手熟悉的“流量分配博弈”更难驾驭。